Dudley Althaus y William Boston

Wall Street Journal / Americas

18/3/15

México ya es el séptimo fabricante mundial de autos y el cuarto mayor exportador después de Alemania, Japón y Corea del Sur

CHATTANOOGA, Tennessee, EE.UU.—Una zona sin vegetación en las accidentadas colinas que bordean el río Tennessee es una señal de cómo México ha sobrepasado al sur de Estados Unidos en la competencia global por la inversión en el sector automotor.

La zona talada se ubica junto a una fábrica que Volkswagen AG empezó a construir en 2008. VW logró la opción de adquirir las 324 hectáreas adyacentes como el lugar donde su división Audi podría construir algún día una planta para el mercado de Estados Unidos y Canadá.

Cuatro años más tarde, cuando Audi decidió trasladar la producción global de su todoterreno Q5 a América del Norte, el premio se lo llevó México. Audi está terminando una planta de US$1.300 millones en una localidad del centro-sur de México llamada San José Chiapa. Los enormes edificios de la fábrica sobresalen como enormes tanques en medio de campos pardos donde familias cultivan maíz y frijoles para sobrevivir

Los salarios bajos y las mejoras de logística en México fueron parte del atractivo. Para Audi, que planea enviar la producción de la fábrica al resto del mundo, lo que inclinó la balanza a favor de la segunda economía de América Latina fueron sus inigualables relaciones comerciales.

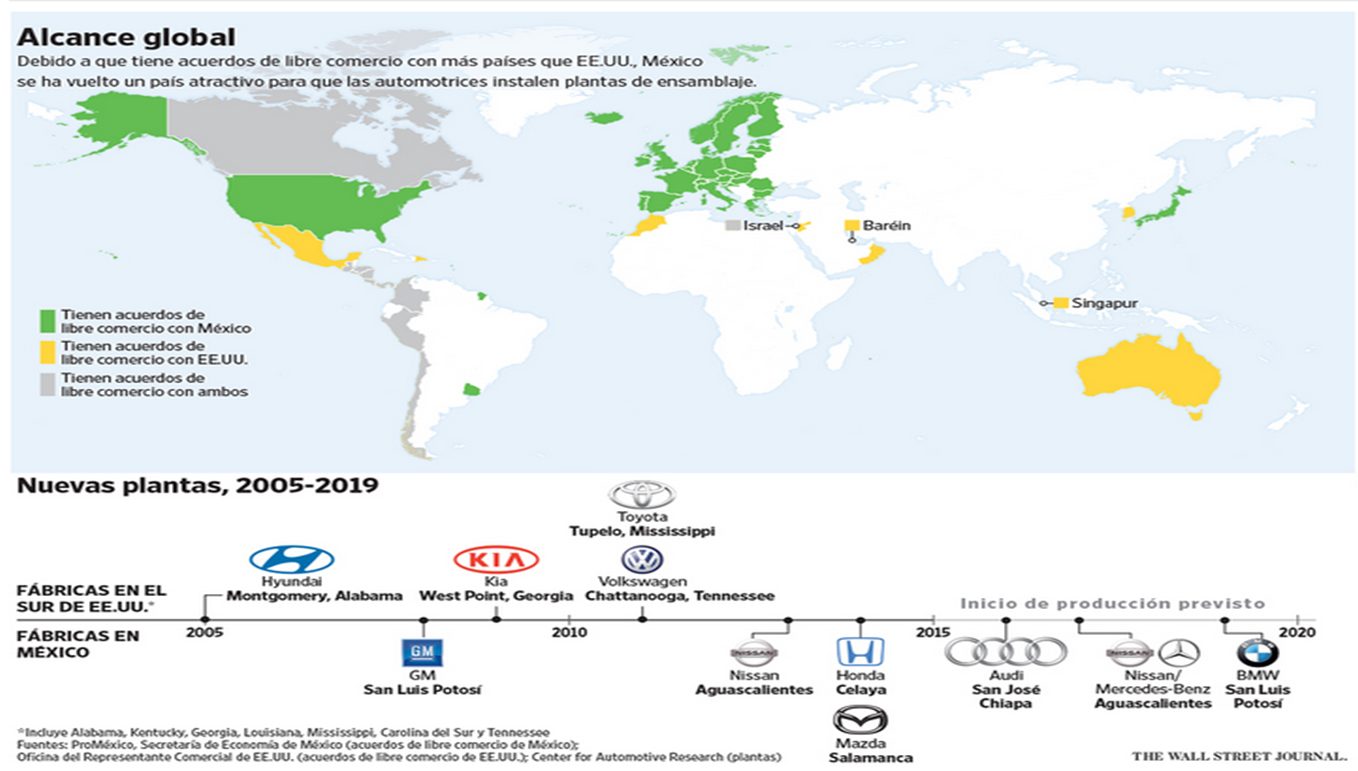

“México tiene más de 40 acuerdos de libre comercio”, dijo Rupert Stadler, presidente ejecutivo de Audi. Los exportadores mexicanos tienen acceso libre de aranceles a mercados que representan 60% de la producción económica mundial.

EE.UU. negocia la ampliación de sus acuerdos comerciales, pero el avance ha sido lento conforme la oposición en el Congreso hasta ahora le ha negado a la Casa Blanca la autoridad de promoción comercial conocida como “vía rápida”. Los opositores temen que los pactos de libre comercio trasladen los empleos a países con costos laborales más bajos.

En el caso de algunos fabricantes de autos de lujo, lo contrario puede ser cierto. El acuerdo de Audi demuestra que además de los bajos costos laborales, son los acuerdos comerciales lo que vuelven a México atractivo en el mercado global y, de paso, amenazan la renovación industrial del sur estadounidense.

Siete automotrices asiáticas y europeas han inaugurado plantas de ensamblaje en México, o han anunciado planes de hacerlo, en poco más de un año. Otros fabricantes han financiado expansiones significativas en el país latinoamericano, entre ellas Nissan Motor Co. , General Motors Co , Ford Motor Co. y Fiat Chrysler Automobiles NV.

VW anunció la semana pasada que gastará US$1.000 millones en la expansión de una planta en México para fabricar un todoterreno pequeño para EE.UU. y otros países. En total, las automotrices y los proveedores de autopartes han destinado más de US$20.000 millones a inversiones nuevas, según funcionarios mexicanos.

Aunque la mayor parte de las exportaciones automotrices de México van a EE.UU. y Canadá, sus socios del Tratado de Libre Comercio de América del Norte (NAFTA), los fabricantes acuden cada vez más a México como plataforma para exportar hacia el resto del mundo.

El beneficio de costos relacionado con los acuerdos comerciales es muy grande. Cuando BMW, rival de Audi, envía autos a Europa desde la planta que tiene hace dos décadas en el estado de Carolina del Sur, EE.UU., paga un arancel de 10% por unidad. En un vehículo de US$50.000, esos US$5.000 son un factor de mucho mayor peso que las diferencias en los costos laborales. BMW informó en julio que construirá una fábrica en el estado de San Luis Potosí para producir anualmente 150.000 vehículos aún no especificados para 2019. La “gran cantidad de acuerdos de libre comercio internacional” de México “fue un factor decisivo en la elección del lugar”, precisó BMW.

La ola de inversiones ha convertido a México en el séptimo productor mundial de autos —superó a Brasil el año pasado— y el cuarto exportador después de Alemania, Japón y Corea del Sur. México acaba de superar a Japón para convertirse en el segundo proveedor de vehículos para el mercado estadounidense, después de Canadá. Analistas consideran que la actual producción anual mexicana de 3,2 millones de autos y camionetas aumentará más de 50% a 5 millones para 2018.

Eso aún estaría muy por debajo de la producción anual de EE.UU., que asciende a 11,4 millones. De esta cifra, seis estados del sudeste estadounidense producen 3,9 millones. En los años 80, las automotrices comenzaron a trasladarse al sur de EE.UU. debido a su fuerza laboral mayormente no sindicalizada y a las buenas rutas de transporte, así como sus redes eléctricas. La región llegó a considerarse la nueva Detroit, sede de la industria automotriz de EE.UU. y Canadá. Ahora, cuando México cobra impulso, hay mucho en juego para el sur estadounidense.

El sur de EE.UU. aún mantiene un atractivo económico. Daimler AG, BMW AG y otras automotrices están expandiendo sus actuales plantas de ensamblaje en los estados de Alabama y Carolina del Sur. La primera semana de marzo, Daimler reveló una inversión de US$500 millones para expandir una planta cerca de Charleston, Carolina del Sur.

Pero han pasado más de seis años desde que una automotriz eligió el sur estadounidense para establecer una planta desde cero, es decir, en un lugar donde no tuviera otras instalaciones. Últimamente, todos esos proyectos se fueron a México.

La surcoreana Kia Motors Corp., que hace seis años eligió el estado de Georgia para abrir su primera fábrica en América del Norte, pasó por alto varios lugares en EE.UU. a la hora de establecer una segunda planta y, en cambio, optó por una zona cercana a Monterrey, en México. Una alianza entre Nissan y Daimler indicó en junio que construirá una planta de US$1.400 millones en el estado mexicano de Aguascalientes para fabricar modelos Infiniti y Mercedes. Nissan, que tiene tres plantas de ensamblaje en el sur estadounidense además de su sede central para la región en Nashville, también terminó a fines de 2013 una expansión de US$2.000 millones en una planta en México.

“Vemos una cantidad de triunfos en México, uno tras otro, que podrían haber venido aquí”, dijo Greg Canfield, secretario de desarrollo económico de Alabama. “Lo que estamos viendo en Alabama y el sur (de EE.UU.) es el reconocimiento de que realmente tenemos un nuevo competidor”.

En el caso de Audi, la empresa quería una planta en América del Norte no solo para alimentar la robusta demanda del mercado estadounidense por un todoterreno de tamaño mediano como el Q5, sino también para abastecer a Europa y buena parte del resto del mundo.

Desde un comienzo, Audi prefería aprovechar la infraestructura en la región, como caminos y proveedores, que tenía su matriz VW. En la competencia por elegir el lugar, eso implicaba en gran medida una carrera de dos caballos entre la planta de VW en Chattanooga, EE.UU., y otra en el estado mexicano de Puebla.

El lugar que eligió Audi, San José Chiapa, parece a primera vista estar en medio de la nada: una localidad de casas de bloques de hormigón con unos 10.000 habitantes. Sin embargo, el puerto de Veracruz en el Golfo de México se encuentra a medio día en tren o camión. Las fábricas de proveedores para la planta de VW se encuentran a aproximadamente una hora en auto hacia el oeste.

Los funcionarios del estado de Puebla aumentaron el atractivo de San José Chiapa al acordar financiar un centro de capacitación y donar 485 hectáreas de terreno. Hay planes en marcha para construir una comunidad modelo con viviendas, tiendas, escuelas y salas de cines para las familias de los 20.000 empleados que se anticipa trabajarán en las plantas de Audi y los proveedores adicionales de autopartes.

“Es como si aquí explotó una bomba”, expresó Josué Martínez, un albañil que se desempeña como alcalde de San José Chiapa. “Para este pueblo, hay un antes y un después de la planta de Audi”.

Producir el Q5 en México es un riesgo para Audi. Esta planta ensamblará todas las camionetas Q5 vendidas en el mundo, con excepción de China e India, es decir que cualquier falla en la fábrica interrumpiría las ventas globales de un modelo popular.

La nueva planta de ensamblaje de Audi en San José Chiapa, estado de Puebla, reemplaza tierras de pastoreo y maizales en las afueras de esa localidad. Janet Jarman for The Wall Street Journal

Audi está tomando medidas inusuales para mitigar su riesgo. Para asegurar la calidad, la compañía creó una consultoría que acudió a 160 proveedores de autopartes en México y llevó a algunos a cambiar los diseños de sus plantas o mejorar procesos débiles de producción.

Audi también desarrolló un proceso para evaluar materias primas, una tarea que normalmente es asignada a los proveedores. Uno objetivo es que la mayoría de las materias primas sean cotizadas en dólares, para que los costos no estén sujetos a las oscilaciones de los tipos de cambio, como ocurriría si fuesen importadas. Audi califica la estrategia de “una cobertura natural”.

La compañía creó un inventario de fuentes locales para todas las partes y materiales usados en la Q5 y requirió que los proveedores se abastezcan de su lista. “Pensamos que si cada proveedor lo hace por su cuenta, sería un fracaso”, afirmó Bernd Martens, director de adquisiciones de Audi. “Por tanto, lo hicimos en Audi”.

En estos momentos, Audi está capacitando a 600 personas del estado de Puebla en su sede en Ingolstadt, Alemania. En cursos de 18 meses, los mexicanos, la mayoría supervisores, estudian alemán, se capacitan en los sistemas de Audi y se familiarizan con el decidido enfoque de la empresa en la calidad.

Las conversaciones en español flotan por el aire en los cafés de la ciudad bávara al borde del Danubio. Una vez a la semana, los empleados mexicanos y sus colegas alemanes se reúnen en el Havana Bar para bailar salsa.

“Cuando tenemos un problema en México, tenemos que saber quién nos puede ayudar en Ingolstadt”, indicó Isaúl López Gutiérrez, que dirigirá a un grupo de analistas de sistemas en Puebla. Su hija mayor, de 7 años, estudia en un colegio alemán.

Audi concluyó que construir su planta para la Q5 en México le permitiría ahorrar hasta 50% en costos laborales, comparado con Tennessee, además de 10% en componentes, dijo Martens, el director de adquisiciones.

Pero la mayor atracción fue el comercio. México cuenta con 10 pactos de libre comercio que abarcan a 45 países, contando por separado a los miembros de la Unión Europea, además de otros acuerdos comerciales en América Latina y Asia Pacifico, según la oficina de comercio del gobierno. En comparación, EE.UU. tiene acuerdos de libre comercio con 20 países, la mayoría economías más pequeñas como Colombia, Chile, Panamá y Jordania, informó la oficina del representante de comercio de EE.UU.

Las autoridades estadounidenses negocian con Japón y otros 10 países asiáticos y de América Latina con la esperanza de completar en los próximos meses un marco conocido como el Acuerdo de Asociación Trans-Pacífico. El pacto, que según los funcionarios ayudaría a los países a competir con China, necesita del mecanismo conocido como “vía rápida” para facilitar su aprobación en el Congreso. Si se presenta y aprueba este año, la “vía rápida” también podría acelerar un acuerdo comercial con la UE que se encuentra en las etapas preliminares de negociación.

Debido a los acuerdos comerciales de México, la consideración de Chattanooga por parte de Audi para la planta de la Q5 “nunca pareció real”, apuntó el senador republicano de Tennessee Bob Corker. La mayor cantidad de pactos comerciales de México “nos pone en desventaja. Esto es algo que es muy importante para nuestro país”.

Sin embargo, el gobierno de Barack Obama se ha topado con una férrea resistencia de integrantes del Partido Demócrata. “La experiencia amarga nos dice que los malos acuerdos comerciales devastan los empleos, devastan los sueldos”, afirmó la representante de Connecticut Rosa DeLauro, quién está encabezando la oposición a la “vía rápida” entre los demócratas en la cámara baja.

Después de que Audi optara por México en 2012, funcionarios del Departamento de Comercio visitaron Chattanooga para reunirse con líderes empresariales y del gobierno. Sentados en torno a una mesa de conferencia de nogal en las oficinas de la Cámara de Comercio, los representantes locales dijeron que la decisión de Audi debería ser un llamado de atención sobre la ventaja de México.

La discusión “no se centró tanto en el proyecto de Audi en sí: se trataba de un ejemplo de lo que otros proyectos que estén considerando a Chattanooga podrían convertirse”, anotó Charles Wood, un ejecutivo de la Cámara de Comercio de Chattanooga.

Seis estados del sur de EE.UU. encargaron un estudio sobre cómo competir con México. El informe del Centro de Investigación Automotriz señaló que necesitaban tomar medidas como fortalecer la concentración de proveedores de autopartes y capacitar a la fuerza laboral para trabajos de producción de mayor valor.

Tres cuartas partes de los empleos manufactureros en Tennessee se pueden vincular a los fabricantes de autos y sus proveedores, según un estudio del centro de estudios Brookings Institution. El estado ahora ofrece a los habitantes adultos capacitación vocacional gratuita para aprender destrezas avanzadas que necesitan los fabricantes de autos, señaló el comisionado de desarrollo económico de Tennessee, Randy Boyd.

Mirando por la ventana de su oficina hacia el centro de Nashville, la capital del estado, Boyd regresó a la ventaja comercial de México. “Nos encantaría competir en terreno parejo”, dijo. “Esto definitivamente será problemático si México tiene esa ventaja y nosotros no”.

—William Mauldin contribuyó a este artículo

No hay comentarios:

Publicar un comentario